疫情期间,复习下之前的指数基金投资指南。

这本书我在2018年10月左右第一次读完的,从那个时候开始投资基金到现在差不多3年半的时间。经历过还算完整的高峰和低谷,直到去年底收益倒还不错,但是今年开年到现在亏损比较严重,刚好疫情居家隔离,正好把这本书复习下,重新理解下之前不甚明了的概念,梳理下内容,系统化投资策略。

我的理念

凡是投资收益强过银行的长期定存收益的方法,都值得学习。

这是我开始入坑基金投资的缘由,出身农村,视野狭隘,但是经历过2015年房地产暴涨的行情,我意识到金融的重要性。当劳动所得的收入的涨幅无法追上金融资产的涨幅时,当看到有人凭借房地产买卖早早实现财富自由的时候,我觉得是时候主动去理解经济运行的逻辑了,而且要多元化自己的收入来源,仅仅依靠劳动所得的收入长远看根本抵不过通货膨胀带来的贬值损失。

越早学习投资受益越大。

有工具不用,和没有工具是两回事。学会金融和经济的逻辑,是在现代社会有质量生存的基本技能。我要是很早就是意识到房子的金融属性,也不至于眼睁睁错过2015年房子的涨幅而陷入绝望。越早学习投资,越早意识到金融经济的重要性,受益越大。

金融市场充满波动,有高峰有低谷,赚钱赚的就是这个利差。

波动越大,不确定性越大,风险越大,但是峰谷差值越大,利润也越大。

基础知识

这本书的核心内容是基金介绍和指数基金挑选这两个章节,展开说说。

基金分类

我把书里面介绍的基金分类罗列在下面的表格里面,一目了然。

宽基指数

| 基金名称 | 基金代码 | 指数特点 |

|---|---|---|

| 上证50 | 000016 | 大盘股为主,也称为蓝筹股。只有上交所的股票,没有深交所的股票。 |

| 沪深300 | 000300和399300 | 上交所和深交所规模最大、流动性最好的300只股票,影响力十分巨大。 |

| 中证500 | 000905和399905 | 在沪深300之外的公司和最近一年的日均市值排名前300的企业排除,挑选剩下的前500个企业。国内中型公司的代表。 |

| 创业板指数 | 399006 | 创业板上市公司中,挑选出规模最大、流动性最好的100只股票。 |

| 创业板50指数 | 399673 | 是从创业板指数的100家企业中,再挑选出流动性最好的50家,相当于创业板的“上证50”。创业板指数容易暴涨暴跌,中小型公司为主,盈利不稳定。 |

| 上证红利指数 | 000015 | 上交所过去两年平均现金股息率最高的50只股票 |

| 中证红利指数 | 000922/399922 | 从上交所和深交所挑选过去两年平均现金股息率最高的股票,成份股数量扩大到100只 |

| 深证红利指数 | 399324 | 专门投资深交所的高现金股息率的股票,不过成份股只有40只 |

| 红利机会指数 | CSPSADRP | 过去3年盈利增长必须为正;过去12个月的净利润必须为正;每只股票权重不超过3%,单个行业不超过33%。 |

| 基本面50指数 | 000925/399925 | 基本面得分前50名。和上证50相似,但是考察更全面 |

| 央视50指数 | 399550 | 是专家们投票选出来的50只股票,规则不透明,主观性较强,兼顾龙头企业和小盘股。 |

| 恒生指数 | HSI | 历史悠久、收益稳定。所有在中国香港上市的公司中规模最大的50家企业。投资者以境外为主,容易受到境外市场的影响,避坑老千股。主要通过QDII的ETF联结基金投资。 |

| H股指数 | 暂缺 | 内地注册,香港上市的前40只成分股。境外人士通过H股投资内地企业,和A股关系密切,与上证50指数重合度高。 |

| 上证50AH优选 | 暂缺 | 与上证50几乎相同,但是选的是A股和H股中相对便宜的那一个。推荐华夏上证50AH优选指数。 |

| 纳斯达克100指数 | NDX | 全球规模最大信息技术类公司的指数,市值最高前100个公司,基本都是行业龙头。通过QDII基金投资,如果基金公司的外汇额度不够,会停止申购。 |

| 标普500指数 | SPX | 美国影响最大的指数,并不全是大盘股,同样需要通过QDII基金投资。 |

| 上证综指 | 000001 | 影响力较大,上证股市的晴雨表,追踪这个指数的基金通过抽样挑选一部分股票。 |

此外,还有中证公司开发的其他的指数

- 中证100:大盘股为主,沪深两市规模最大的100只。

- 沪深300:大盘股为主,沪深两市规模最大的300只。

- 中证500:中盘股为主,排除沪深300后,沪深两市规模最大的500只。

- 中证800:大中盘股,沪深300+中证500。

- 中证1000:小盘股为主,除去中证800外,最大的1 000只小盘股

行业基金

行业分类很多,作者在这里主要推荐日用消费品和医疗保健行业的指数,此外有一部分强周期的行业指数,在底部购入也会比较好。

消费行业

| 基金名称 | 基金特点 |

|---|---|

| 上证消费指数 | 从上交所挑选必需消费行业公司 |

| 上证消费80指数 | 从上交所挑选80家规模最大的必需消费行业公司 |

| 中证消费指数 | 从中证800,即沪深300和中证500中挑选必需消费行业公司 |

| 全指消费指数 | 从所有上市公司中挑选必需消费行业公司,覆盖范围最广 |

下面是常见的消费行业基金,

医药行业

- 中证医药指数:又称中证800医药指数,是从中证800指数中挑选医药行业。

- 中证医药100指数:挑选了100家大型医药股,每只股票买入相同的金额。

- 上证医药指数:只投资上交所的医药行业公司。

- 全指医药指数:从整个A股中挑选医药行业,它覆盖的医药公司是最全的。

- 细分医药指数:挑选了医药行业细分领域的主要公司。

- 300医药指数:挑选了沪深300指数里的医药行业公司。

- 500医药指数:挑选了中证500指数里的医药行业公司

2020年新冠疫情之后,医药行业有一波比较强的周期,当前奥密克戎肆虐,很多国外研发了mRNA疫苗,中国内地的复星医药也在研制,可能有一小波机会。

养老行业

覆盖范围较广,人口老龄化越来越严重,长期来看试一个比较好的品类

金融行业

- 银行业

书本里面介绍的篇幅比较大,银行业的利润受宏观经济的影响较大,下行周期风险准备金增加,国家降息,银行收益减少。反之就比较好,银行业在宏观周期的波动中反复。书里面重点介绍了银行在国民经济发展中的作用,介绍了银行不同的盈利模式,可以了解下。

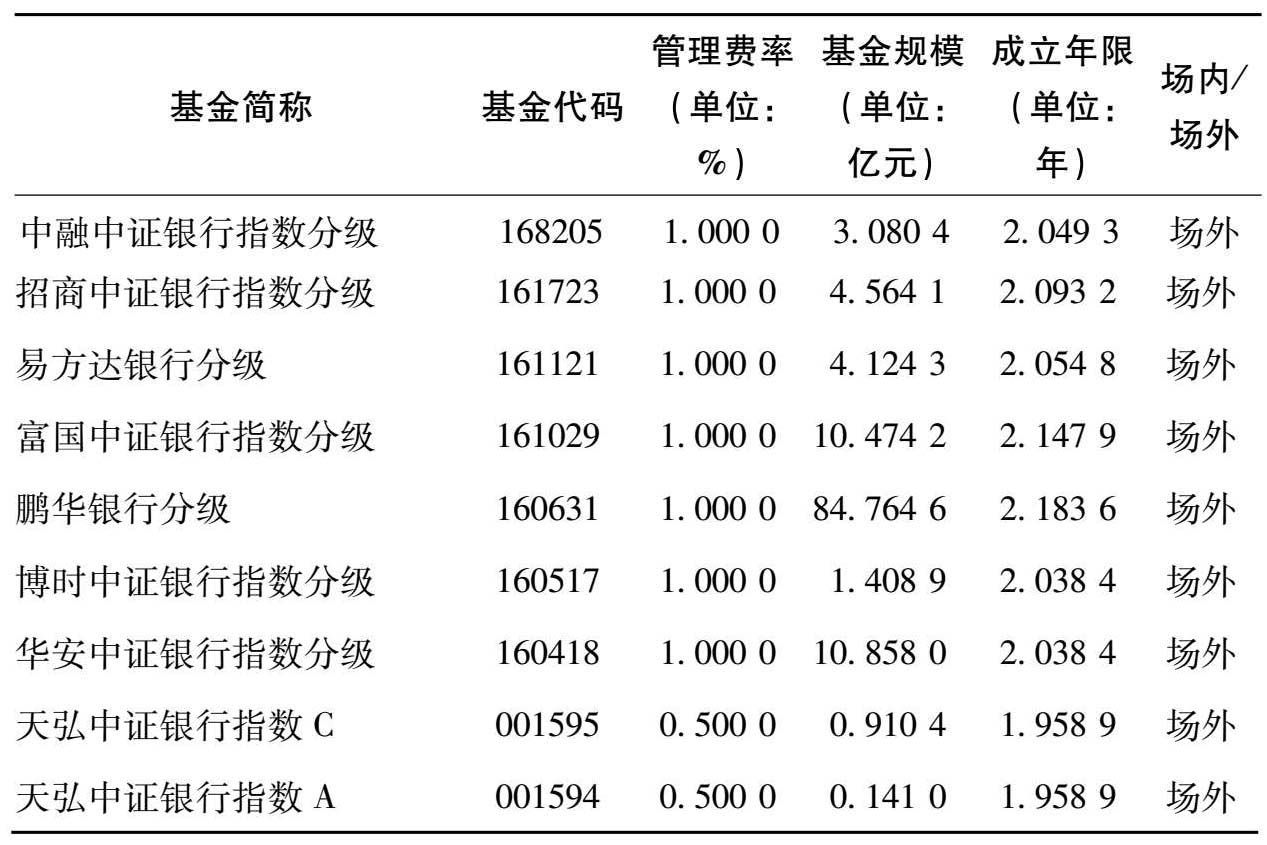

投资银行也有两种方式,之前的的上证50指数、基本面50指数、H股指数、50AH优选指数等相关的指数基金已经包含了很多银行股(当前的银行股在股市中占比很高),或者专门投资银行股的中证银行指数,

-

证券业

应该是金融行业中周期性最强的行业,不适合长期持有,基本面与股价走势趋同,因为我不喜欢投机性很强的行业,所以忽略。

-

保险业

保险业的上市公司不多,只有中国平安、中国太保、中国人寿和新华保险这4家,没有纯粹的保险行业指数基金。

总结下,基本上如果已经关注了上面的4只指数,就没必要再单独购买持有了。

地产

现在基本是下行周期了,长期看恢复乏力,不需要关注。

军工行业

祖国终将统一,祖国必将统一。这个品种与国家政策影响比较大,投资难度较高。但是,我国最近几年军事工业发展迅猛,可以从江南造船厂分析报告看到国内第三艘航母即将下水,未来可期

白酒

目前比较惨,目前国内的白酒基本上已经包括在消费行业指数里面了。

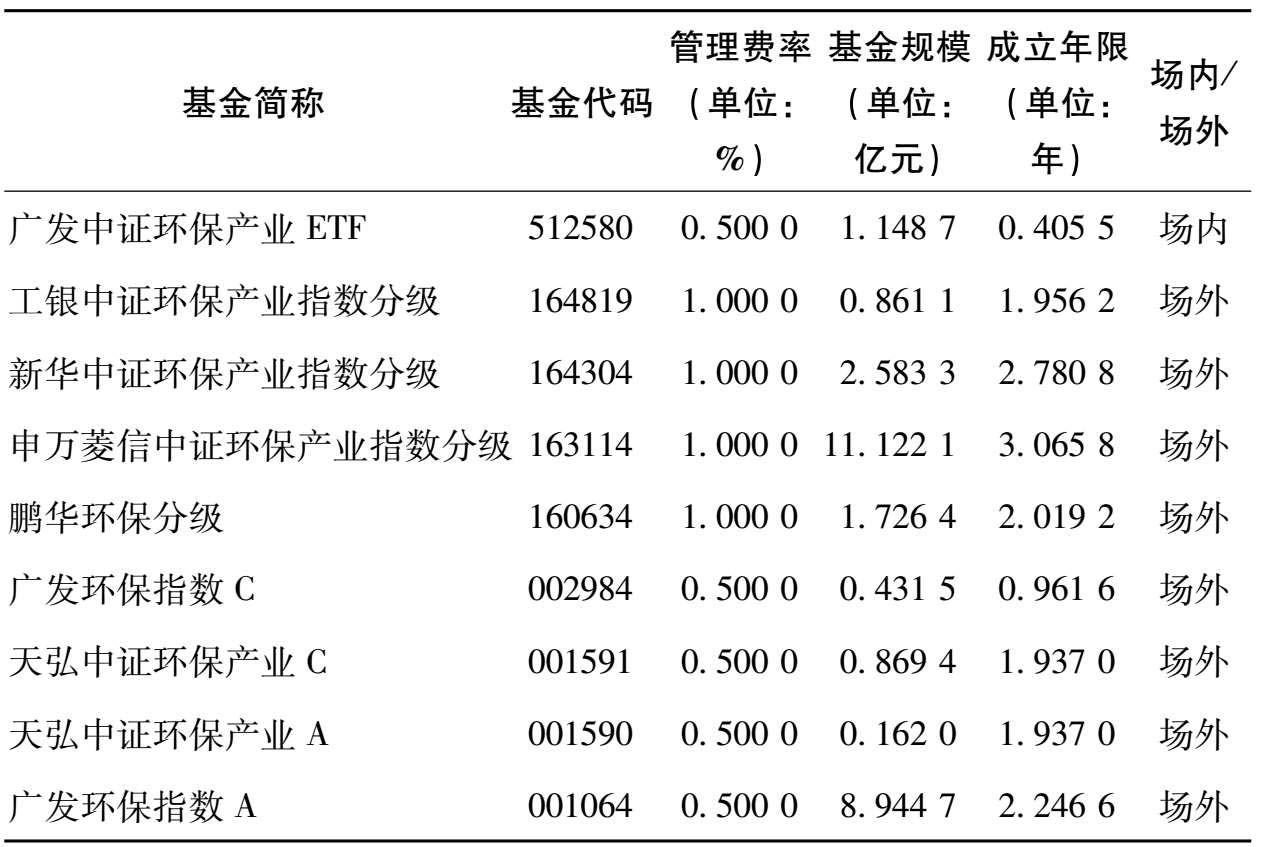

环保

国内环保长线发展,值得关注。

其他要点

- 避开规模较小的指数基金。可能强制赎回,导致投资中断,这一条可以在基金的基础资料中看到,一般而言少于1亿规模就不要申购了。

- 增强型基金在追踪指数的基础上,去做一些操作来赚取超额收益,但是具体的操作不公开,有一定的风险。指数基金投资尽量挑选费用较低、规模较大、历史悠久、误差较小的指数基金产品,或者是挑选有一定超额收益的增强型指数基金。

- 红利指数有下面的3个特点:

- 高股息率,在熊市更有优势;

- 能持续发放现金股息的公司,盈利能力和财务健康状况好的概率越高。

- 提供分红现金流

- QDII指数基金,合格境内机构投资者主要用于投资中国香港、美国等市场的股票。

- 基金分场内基金和场外基金两种。相对于场外基金仅有”申购赎回”的交易渠道,场内基金还有“买入卖出”的渠道。但是,这里推荐场外基金的投资方式,操作方便,省心省力,对于一般的工薪族来说足够。

- 联结基金复制场内的指数,通过场外基金的方式申购和赎回,一般看到的ETF(交易型开放式指数基金)的联结基金就属于这一类。

价值投资核心理念

判断清楚价格与价值的关系,在价格低于价值的时买入,在价格高于价值的时售出。

这就是价值投资的核心理念,要求能够合理预估投资产品的价值。所以自然就引出两个问题:如何评估股票的价值,评估后如何实操?

如何估值股票

常见的股票估值由下面的评估指标。

| 指标 | 定义 | 意义 | 适用范围 |

|---|---|---|---|

| 市盈率 | PE,公司市值 / 公司盈利 | 愿意为获取1元的净利润付出的代价;估算市值 | 流通性好、盈利稳定的品种。周期性行业不适用,高速成长期股票不适用的,一般进入沪深300、中证500指数的股票符合条件。 |

| 盈利收益率 | 市盈率的倒数 | 购买公司之后一年盈利能够带来的收益 | 同市盈率是适用范围 |

| 市净率 | PB,市值/净资产 | 净资产是资产减去负债,比盈利更加稳定,和企业净资产收益率密切相关,尤其对于拥有大部分有形资产的公司来说比较合适。 | 当企业的资产大多是比较容易衡量价值的有形资产,并且是长期保值的资产时,比较适合用市净率来估值。包括证券、航空、航运、能源等行业。 |

| 股息率 | 过去一年的现金分红与市值的比率 | 股息,则可以将公司的净利润增长映射到投资者的现金收益上。股息是一个既能长期持有股权资产,又能同时享受现金流收益的好方法。 | 盈利收益率 * 分红率 = 股息率,一般而言分红率不变,所以股息率间接等同于盈利收益率。 |

需要区分股息率和分红率的不同,

股息率是企业过去一年的现金派息额除以公司的总市值,而分红率是企业过去一年的现金派息额除以公司的总净利润。这两个比率,分子一样,但是分母一个是公司市值,一个是公司当年净利润。

需要注意,任何一个基金指数本质上是一堆股票的加权和,所以可以将上面的概念推广到这些股票上,比如上证50的盈利收益率就是指数后面的这些股票的盈利总和除以市值总和,以此推算其他数值。本书的作者在自己的公众号的每个股票交易日之后会贴出上述指数的这些指标,可以搜搜银行螺丝钉之后关注后查看。比如下面这张图就是最近一次的指数参数表

投资实操

书中介绍了两种不同的方法,大概总结以下

盈利收益率法

当盈利收益率大于10%时,开始定投,分批买入。当盈利收益率低于6.4%时,暂停定投,分批卖出。其他区段,坚定持有

按照这个说法,其实参考上面的估值表格,当前可以分批买入恒生指数以上的所有的指数了。盈利收益率法也是有它的局限性的。盈利收益率的使用条件比较苛刻,只适合于流通性比较好、盈利比较稳定的品种。如果是盈利增长速度较快,或者盈利波动比较大的指数基金,则不适合使用盈利收益率法。

博格公式法

指数基金未来的年复合收益率 = 指数基金的投资初期股息率 + 指数基金每年的市盈率变化率 + 指数基金的每年的盈利变化率

上面的是理论计算公式,后面的两个指数是在若干年之后才能计算出来的结果,实操中实际上就围绕这3个指数进行投资。

- 股息率越高,指数越低估,此时可以买入持有。

- 市盈率的变化在9~50倍之间周期变动。统计历史上的市盈率变化区间,计算当前市盈率在这个区间中的位置,如果较低则买入基金;

- 公司的盈利一般不可预测,与国家经济的发展高度相关,是我们无法控制的变量,放弃

在前2个指标比较低的时候买入,然后持有后等待均值回归。需要注意的是,对于盈利不稳定或者周期性比较强的行业,可以使用市净率替换市盈率进行评估,即在市净率比较低的时候买入。

对于长期亏损的企业,上面的两个方法均不适用,放弃即可。

实操公式

上面的内容已经基本上把这本书的精华讲完了,后面作者补充了一些内容,比较有价值的是实操的具体公式。这个是定期不定额的投资方法的公式

另一个博格公式的投资公式是

这里的$n$是投资的放大系数,一般设置成1就可以了,如果资金比较充裕,设置成2也可以。

年龄与投资比例

指数基金是一种风险比较高的资产,我们可以用100减去自己当前的年龄,用得到的数值加上百分号就是适合投入到指数基金中的资金比例。

比如如果当前是35岁,流动资产100万元,那么可以将100 - 35 = 65万元投入到指数基金中来。作者在书本里面提到一个不错的投资建议,

先将100万元分成20份,每份5万元。取第一份5万元,定投到当前市场中满足条件的低估的指数基金中。剩余的19份,共计95万元,可以投入到货币基金或债券基金中。 随后的19个月,每个月再从货币基金或债券基金中提取5万元,定投到指数基金,直到配置完成。

债券相对盈利相对稳定,这个投资方案也比将大笔的闲置资金放在银行好。

🚀全文完结